こんちゃす!20代ひよっこ投資家るしふぁー(@rushifer_hiyoko)です。

今記事では、コア・サテライト戦略とおすすめの証券会社を紹介していきます。

コア・サテライト戦略??かっこいい名前だけど、あまり聞いたことがないな。

聞いたことがない人でも、わかるようにコア・サテライト戦略について詳しく説明していくよ。

【こんな人に読んでほしい】

- コア・サテライト戦略について、詳しく知りたい人

- コア・サテライト戦略をどう使えばいいかわからない人

- コア・サテライト戦略を使うにあたって、おすすめの証券口座について知りたい人

コア・サテライト戦略を用いると、景気にも左右されにくい強固なポートフォリオを作ることができます。インフレによるリセッションが危惧されている中、米国の株から投資を始めるとしたら、取り入れたい手法です。

【景気後退】リセッションとは?そして、リセッションに強いセクターを紹介!

それでは、コア・サテライト戦略について紹介していきいます。

コア・サテライト戦略とは?

コア・サテライト戦略の定義は以下の通り。

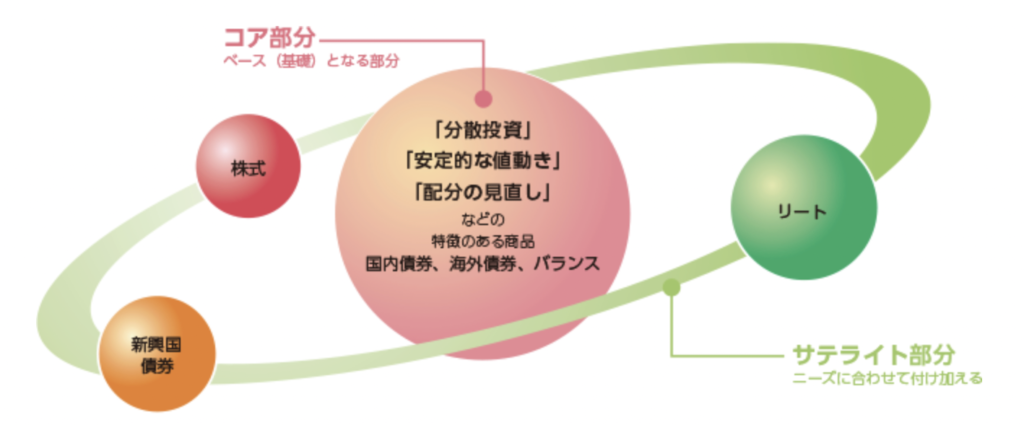

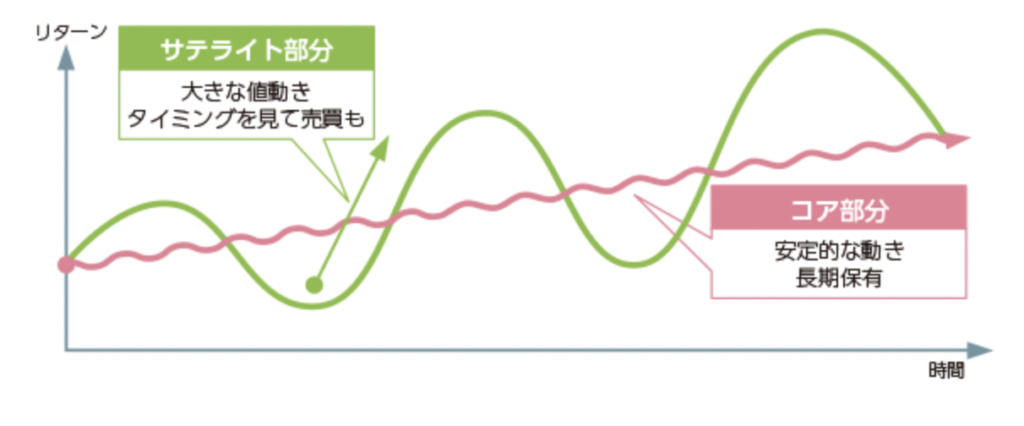

コア・サテライト戦略:運用部分をコア(中核)とサテライト(衛星)の部分に分け、コアは「守りの資産」として長期的に安定した商品を選択し、サテライトは「攻めの資産」としてハイリスク・ハイリターンの商品を選択し運用を行う戦略のこと。

上図のように、コア部分に安定的な商品をがっしりと保有し、サテライト部分で攻めの資産を保有することで、分散効果を得ることができ、景気後退局面でも安定的な値動きとなります。

上図では、コア部分に債券などの商品、サテライトの部分に株式やリートなどの商品が紹介されていますね。

コア・サテライト戦略を導入することで、コア部分のリターンも確保しつつ、市場平均を若干上回るような成績を狙うことも可能です。当記事執筆者もインデックス投資の市場平均を若干上回るような年平均12%を目指しているため、この戦略を導入しています。「コツコツ積立式」の「再現性の高い」投資には必要な戦略と言えるでしょう。

コア・サテライトに適した商品は何か?

最初に断っておきますが、コア、サテライトに選ぶ商品として最適解はありません。環境・年齢・目的などによって選ぶ商品が変わってくるからです。しかし、そんな中でも私(20代)が「コツコツ積立式」「再現性の高い」投資を目指すモデルとして、一つの例を紹介しておきます。

- コア:インデックスファンド(全米、全世界の投資信託)

- サテライト:個別株(米国株など)

コア部分にインデックスファンドを選択します。もちろん資産ポートフォリオの中で、一番大きな比重を占めます。20代で資産形成期の場合、積立NISAやidecoなどを用いてインデックスファンドを買い進めてください。高年齢層に近づくにつれて、債券をポートフォリオの中に組み込むのも良いでしょう。

インデックスファンドの内訳は、米国全体ないし世界全体に投資するような商品を選んでください。コア部分は絶対に失敗できないため、安定的にパフォーマンスが見込めるかつ資産分散の効いた商品を選ぶことを推奨します。

サテライトの部分は、個別株などで積極的にリターンの見込める商品を選ぶといいでしょう。

サテライト部分は個別株以外の商品を選択してもいいの??

そこは好みによりますね。なんの商品を買えば良いか迷うくらいなら、コア部分をインデックスのみにするという戦略もありです。

サテライトの商品として、新興国株式やREITという戦略もあります。新興国株式は為替の影響をもろに受け、値動きの激しい商品ですから、コツコツ再現性の高いという面で言えば選択肢から外れます。REITも過去の暴落時、値を消しやすい(商品の性質上、キャッシュフロー確保ができないことから、無価値になるリスクもあり)ため、ここでは選びません。

もう少し保守的に運用したい人は、セクターETF(上場投資信託)などを使い、リスクの振れ幅を最小限にする戦略はありです。

何度も言いますが、コア・サテライト戦略に明確な答えはありません。まだ投資を始めたてで右も左もわからない人は、コア部分(インデックスファンド)の積立投資のみを愚直に行う手法でも、立派な戦略といえます。

コア・サテライト戦略のメリット・デメリット

コア・サテライト戦略のメリット

コア・サテライト戦略のメリットは以下の通り。

- コア部分で市場平均のリターンを確保しつつ、サテライト部分で市場平均以上のリターンを狙うことも可能

- インデックスファンド以外の商品(個別株、仮想通貨など)の投資を楽しむことができる

- 分散させることが可能なため、指数不調でも強固なポートフォリオが作れる

ざっとこのくらいです。私も2022年に入ってから、S&P500指数の下落トレンドが続いている中、サテライト部分にディフェンシブ銘柄などに投資することで、市場平均以上のリターンを得ることができています。

コア・サテライト戦略のデメリット

コア・サテライト戦略のデメリットは以下の通り。

- コアとサテライトの資産配分のバランスが難しい

- サテライト部分の管理が面倒

主に、サテライト部分に課題があります。コアとサテライトの比率的に一般的にコア:サテライト=8:2の配分が適切と言われています。サテライト部分が多すぎると、損失が発生した時に大打撃を受けてしまうことから、サテライトの管理は必要です。サテライトの管理のために、銘柄分析やマクロ環境の分析は欠かせません。

コア・サテライト戦略を始めるための証券口座

続いて、コア・サテライト戦略を始める上での、証券口座も紹介していきます。これから紹介する証券口座は全て「ネット証券」です。

主な証券口座比較

まずは、今回紹介していく証券口座です。ここでは、証券口座の比較をまとめています。(6月6日時点)

それぞれの目的に応じて、口座開設するの望ましいです。

| 証券会社 | 銘柄数 | 取扱手数料 | 為替手数料 |

| SBI証券 | 6000銘柄 | $0〜$22 | 0.25円or0.04円(住信SBIネット銀行併用) |

| 楽天証券 | 4576銘柄 | $0〜$22 | 0.25円 |

| マネックス証券 | 5001銘柄 | $0〜$22 | 0円(購入時) 0.25円(売却時) |

| DMM株 | 1618銘柄 | 一律$0 | 0.25円 |

| PayPay証券 | 145銘柄 | 基準価格×0.5% (現地時間:9:30〜16:00) 基準価格×0.7% (現地時間以外) | $1当たり0.35円 |

コア・サテライト戦略において、今回紹介する証券口座はどれもおすすめだよ。

ここから、一つずつ詳しく証券口座を紹介していきます。

SBI証券

SBI証券はネット証券でNo.1の口座数を誇ります。取扱銘柄数も6000銘柄とかなり多いです。

- Tポイントで投資可能。1ポイント=1円。

- 住信SBIネット銀行利用で為替手数料がお得(片道4銭)

- 貸サービス(保有している米国株をSBI証券に貸し出すと、金利を受け取ることができるサービス)の利用可能。

また、米国株のみではなく韓国・ロシア・ベトナム・シンガポールなどの新興国企業に投資できるのも大きな魅力です。韓国企業は、SBI証券のみで買うことのできる投資対象となっています。

米国株専用のアプリを提供しているのも一つの魅力といえます。

楽天証券

私も利用している楽天証券。個人的には利用してみて一番の使いやすさと実感しています。

- 楽天ポイントを使って投資をすることができる

- 口座開設から最大2ヶ月で取引手数料キャッシュバック

- 米国個別株の積立投資をすることが可能

楽天証券は楽天経済圏を重ねて利用することで、お得な特典がたくさんあります。楽天のクレジットカードと相性はバッチリです。他にも楽天モバイルや楽天市場と連携させると、多くのポイントが付与され、お得に投資をすることができます。

私も楽天ポイントを使って毎月500ポイント積立に回してます。

合計で20,000円くらいは投資してます。

マネックス証券

続いて紹介する証券会社はマネックス証券。特に米国株など外国株に取り組みたい人はおすすめの証券会社と言えます。

- 取扱銘柄は5000銘柄超え。

- 購入時の為替手数料無料。

- 指値注文と逆指値注文を同時にだせる「ツイン注文」あり。

また、即時性の高い米国株の業績レポートや過去の業績をグラフ化して表示する「銘柄スカウター」などもあります。また、米国株以外にも中国株なども充実しているため、個別株を取引している人におすすめの証券会社となります。

投資信託やETFだけじゃ物足りない人におすすめできる証券会社となります。

2つ目に開設する口座として利用するといいかもしれません。

DMM株

DMM株は、米国株購入時にかかる取扱手数料が無料です。これは、業界最安値の水準です。

- 米国株取扱手数料無料。業界最安値。(NISAでの取引も可能。)

- スマホアプリで取引可能。

- 信用取引の担保として米国株を利用できる。

また、 DMM株は独自の取引ツールを採用しており、初心者向けでシンプルな操作で取引が可能な「かんたんモード」とPCでの専門的な機能を持ったツールに匹敵する「ノーマルモード」に切り替え可能です。初心者から上級者までレベルに応じアプリを使うことができます。

PayPay証券

最後にPayPay証券を紹介します。この証券会社はどんな株でも1,000円で購入することができるところに魅力を感じます。

- 最低1,000円から株を購入することができる。

- スマホアプリで株を購入できる。操作性◎。

- AmazonやGoogleなど名だたる企業に投資可能。

私もこの証券会社を使っていますが、とにかく操作性が抜群にいいです。楽天証券並みに見やすい・使いやすいアプリなので、初心者におすすめできます。

PayPay証券の口座開設はこちら↓

最後に

最後に、これまでの記事内容をまとめていきます。

まずは、コア・サテライト戦略の定義から。

コア・サテライト戦略:運用部分をコア(中核)とサテライト(衛星)の部分に分け、コアは「守りの資産」として長期的に安定した商品を選択し、サテライトは「攻めの資産」としてハイリスク・ハイリターンの商品を選択し運用を行う戦略のこと。

続いて、コア・サテライト戦略のメリット・デメリット。

【メリット】

- コア部分で市場平均のリターンを確保しつつ、サテライト部分で市場平均以上のリターンを狙うことも可能

- インデックスファンド以外の商品(個別株、仮想通貨など)の投資を楽しむことができる

- 分散させることが可能なため、指数不調でも強固なポートフォリオが作れる

【デメリット】

- コアとサテライトの資産配分のバランスが難しい

- サテライト部分の管理が面倒

最後におすすめの証券口座。

- SBI証券

- 楽天証券

- マネックス証券

- DMM株

- PayPay証券

ここまでに、コア・サテライト戦略とおすすめの証券会社について紹介してきました。投資を始めてみてさらに口座を作りたい人やコア・サテライト戦略を利用した投資方法を実践したい人は、ぜひこのブログを利用して、投資を始めてみましょう。

コメント