こんちゃす!20代ひよっこ投資家るしふぁー(@rushifer_hiyoko)です。

投資を始めて、2年9ヶ月目。9月の投資結果を発表していきます。

9月の相場も大荒れでした。インフレ指標は依然高止まりしている状態が続いており、米国指数も軒並み下落が続いている状況です。

米国指数の下落幅で言うと、S&P500は-9.3%、Dowは-8.8%、Nasdaqは-10.5%といずれも大きく下げの局面ですね。これからは、下げが続くのかな。

株価は逆風が続いているよね。これからの見通しも考えつつ、解説していくよ。

この記事では、一個人投資家のリアルを投資日記として記事を執筆しています。私の投資結果を反骨精神に、少しでもあなたの投資方針にプラスになるようお役に立てれば幸いです。

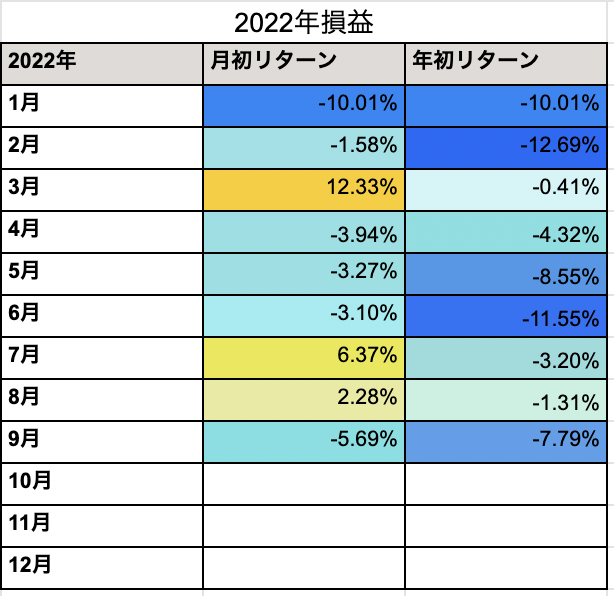

2022年9月投資結果

まず、2022年9月の投資結果を発表していきます。

My PF(9月30日時点)

- 9月1日〜9月30日 -5.69%

S&P500(9月30日時点)

- 9月1日〜9月30日 -9.30%

まだまだ、下落相場が続いています。私のポートフォリオも引き続きダメージを受けています。利上げによる金融引き締めの影響及び金融引き締めによる企業業績の悪化が懸念され、リスクオフの状態が続いています。

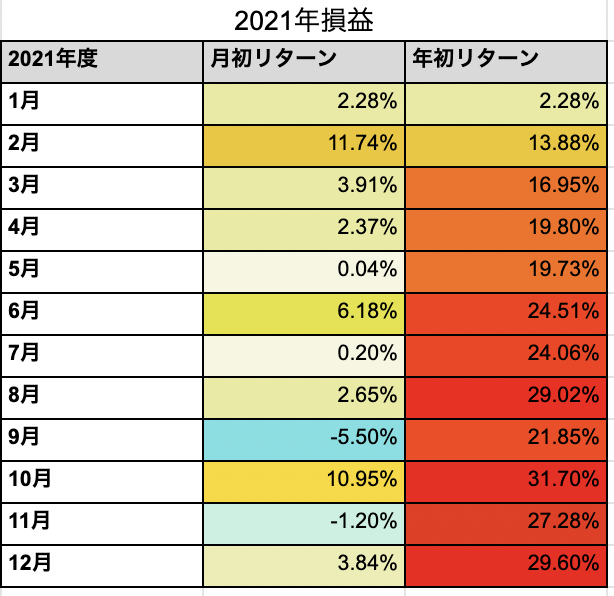

通年の結果を載せておきます。

【2022年投資結果】

【2021年投資結果】

先月は、調子が良く年初来までに戻すことができるかなと期待していましたが、9月は再度大きく損失を出してしまった形です。依然、市場環境は厳しい状態が続いています。

▼先月分までの投資日記の記事はこちら▼

【投資日記2年8ヶ月】8月の投資結果発表!!8月前半株価好調も、後半は失速。金融引き締め長期化懸念か。

【投資日記2年7ヶ月目】7月の投資結果発表!米国株反発。今後も上昇続くか。

【投資日記2年6ヶ月目】6月の投資結果発表!インフレ懸念からリセッション懸念へ。弱気相場続く。

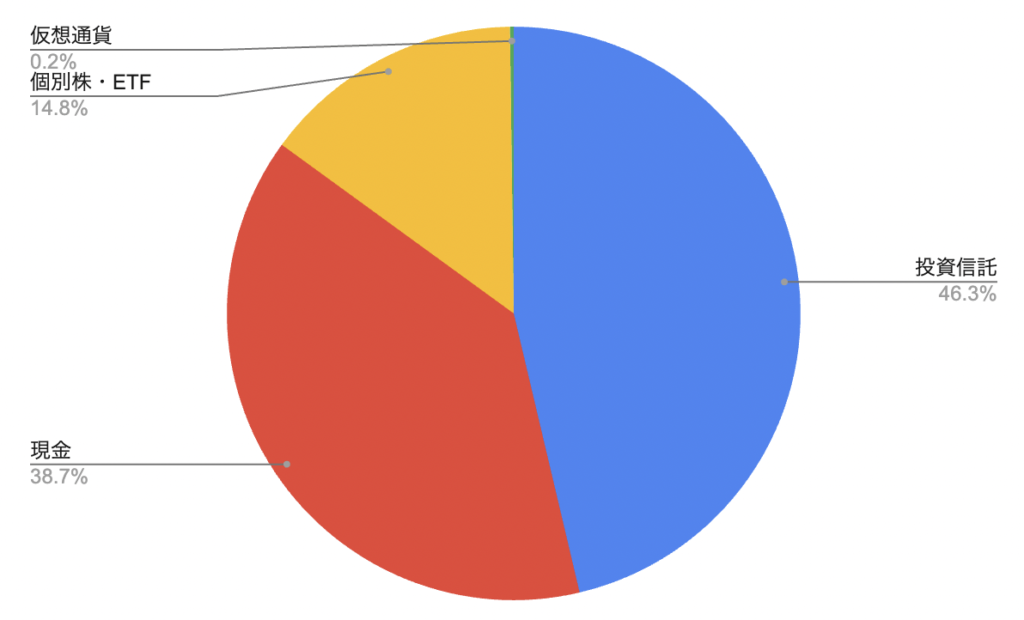

9月のポートフォリオ

続いて、9月のポートフォリオを公開していきます。

【全体】

先月、個別株・ETFの割合が1.7%まで減少していましたが、今月は、大きく個別株及びETFを購入したことで14.8%まで上昇しています。理由は詳しく後述しますが、インフレ悪化を示す経済指標の悪材料出尽くし及び金利引上げによる金融引き締めの完成が近いことが挙げられます。10月も企業業績の低迷などに注視しつつ、買い増しをしたい方針です。

【個別株・ETF】(上記黄色部分)

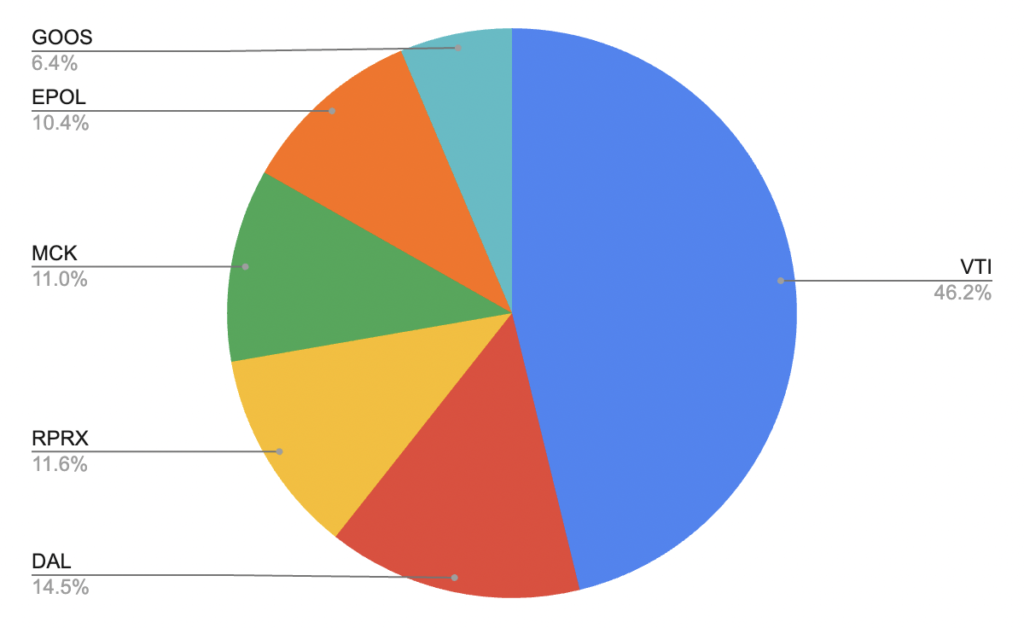

上記グラフは、個別株・ETFの保有割合のグラフを表しています。下記に詳しい説明を載せておきます。

- VTI(全米株式ETF):46.2%・アメリカ全体に投資をするETF。米国小型株も含む。

- DAL(デルタ航空):14.5%・米国航空機メーカー。旅客事業・貨物輸送事業のほかジェット燃料の生産など。

- RPRX(ロイヤリティ・ファーマ):11.6%・新薬投資会社。特許取得による収入を確保しているビジネス。

- MCK(マッケンソン):11.0%・医薬品卸売業者。医薬品・医療機器・薬品の卸売や薬局向けのコンサルなど。

- EPOL(ポーランドETF):10.4%・ポーランドの主要企業のETF。組み入れ割合1位の企業は、CDプロジェクトというゲーム開発企業。

- GOOS(カナダグース):6.4%・高級ダウンコートの生産・販売しているカナダの企業。

RPRX以外は、9月に新規購入した企業です。2022年に入っていいところなしのVTIを中心に購入をしています。他には景気後退局面に強いヘルスケア企業であるMCK(マッケンソン)と決算の良かったGOOS(カナダグース)、旅行需要が良好であることから、DAL(デルタ航空)などを購入しました。

他にも、国全体として、将来の成長性に期待が持てるEPOL(ポーランドETF)を購入しました。

9月の売買記録

9月の売買記録は以下の通りです。

【購入銘柄】

- 9/8 GOOS(カナダ・グース)

- 9/9 MCK(マッケンソン)

- 9/29、9/30 VTI(全米株式ETF)

- 9/30 EPOL(ポーランドETF)

- 9/30 DAL(デルタ航空)

主に9月末に多く購入しました。購入銘柄の種類は、ヘルスケアや旅行銘柄、新興国ETFなどさまざまです。メインはアメリカ全体に投資するようなETFを購入しています。

まだまだ、個人投資家は株価が下がると言う意見が多いけれど、このタイミングで購入するのは危なくないの?

もちろん、まだ株価が下げるリスクはあると思う。けれど、年初来からジリジリと指数が下げ続けていることやインフレ指標の悪材料出尽くしなどチャンスと感じたから購入してみたよ。

もちろん、10月の決算シーズンで悪い業績が発表される可能性があることや各国の金利引き上げなどの金融政策による副作用など、懸念点はたくさんあると考えられます。従って、状況を睨みつつ、段階的に購入を進めていきます。

【売却銘柄】

- 9/20 GOOS(カナダ・グース)一部売却

リスクを落とすために、GOOS(カナダ・グース)のポジションを若干減らしました。ただ、方針としては、10月にかけて購入を進めていきたいと考えています。

2022年9月振り返り

それでは、2022年9月を振り返っていきます。

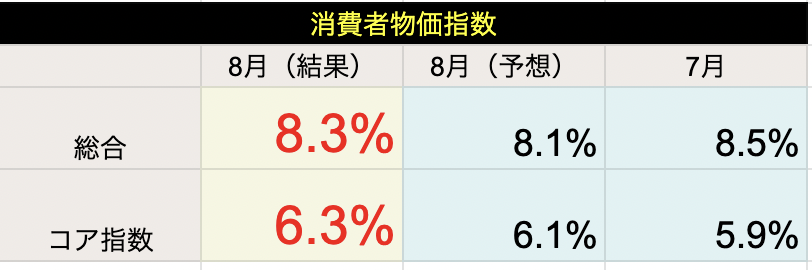

- 8月の消費者物価指数は8.3%。予想(8.1%)よりもインフレが強い状態が続く。

- 9月のFOMC(米国の金融政策を決定する会合)では、予想通り0.75bp引き上げ。

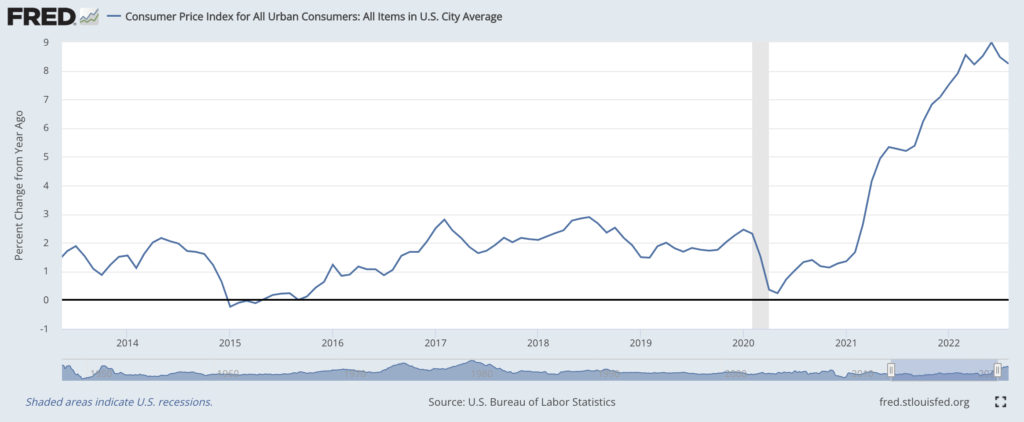

8月の消費者物価指数は8.3%。予想(8.1%)よりもインフレが強い状態が続く。

8月の消費者物価指数は8.3%で、予想よりもインフレが強かったです。

今回の消費者物価指数は、先月の8.5%よりは減速したものの、予想の8.1%を大きく上回ったため、インフレ懸念が一層強まりました。

コア指数(食品・エネルギー)についても、予想を上回っています。消費者物価指数が高止まりすることは、株価にとって逆風です。明確な下げ要因と言えます。

これを受け、9月の利上げ予想が0.75bpがメインシナリオでしたが、一部では1.00bp引き上げを予想する市場参加者も出てきました。(9月14日時点)

9月のFOMC(米国の金融政策を決定する会合)では、予想通り0.75bp金利引き上げ。

9月のFOMC(米国の金融政策を決定する会合)の会合で、0.75bpの金利引き上げを発表しました。これは、市場の予想通りです。

11月2日に開催されるFOMCでは、0.75bp金利引き上げが予想されています。これが実施されると、4連続の金利引き上げとなります。

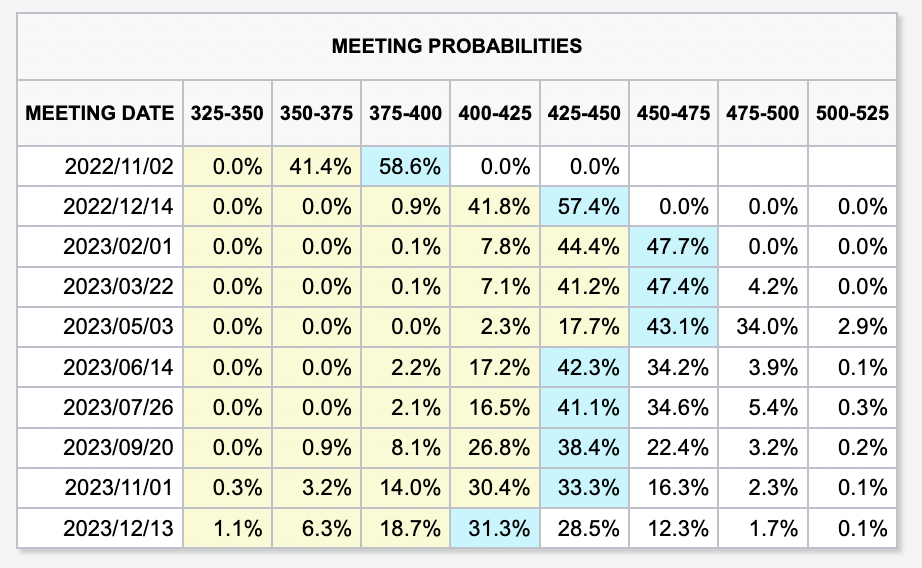

上記は、今後のFOMC(米国の金融政策を決定する会合)の開催日に、どのくらいの金利水準かを示すグラフです。

11月は、先ほど説明した通り0.75bp、12月は0.5bp、2月は0.25bpの金利を上昇させる見込みです。その後は、4.5〜4.75bpの金利水準が継続し、2023年下半期に金利が下落、すなわち金融緩和に移行する予想となっています。

金利上昇局面では、株価には逆風です。9月時点では、まだまだ金融引き締めが続いているため、株価には厳しい状態が続いていますが、今後の金利の動きをみてみると、金融緩和に転じるとが予想されるため、そろそろ株をロングしていい時期に来ているかもしれません。

今後の投資戦略

9月の状況を踏まえ、10月の投資戦略を考えていきます。

- 金利引き上げも12月までの予想。不安材料も出尽くし感があることから、そろそろ株を買っていく方針で。

- 2023年第3Qの業績注意。個別株は純粋に決算がいいものを購入する。

基本的には買い方針です。9月末時点でS&P500の水準も年初来約20%ほど調整をしています。金利上昇も続いており、市場に警戒感が蔓延していますが、私は、リスクオンの姿勢で市場に臨んでいます。

ではでは。

コメント