こんちゃす!20代ひよっこ投資家るしふぁー(@rushifer_hiyoko)です。

投資を始めて2年11ヶ月目。11月の投資結果を発表していきます。

11月は米中間選挙など注目のイベントがありました。米国はインフレに苦しんでいる中、市場参加者は、インフレのピークアウトを織り込み株価は堅調に推移しました。

私もドルベースで計算すると、資産は増えています。

このまま12月、1月と株価が上昇するか注目です。

この記事では、一個人投資家のリアルを投資日記として記事を執筆しています。毎月のトピックをまとめつつ、投資結果を公表しています。少しでもあなたの投資方針にプラスになるようお役に立てれば幸いです。

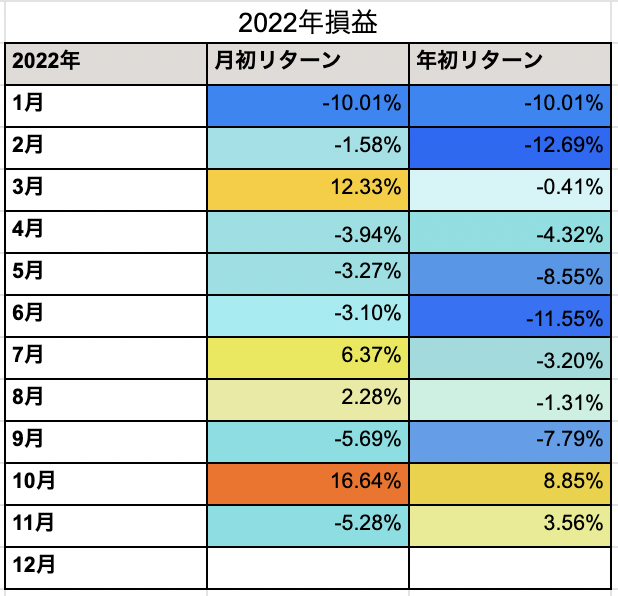

2022年11月投資結果

まず、2022年11月の投資結果を発表していきます。

My PF(11月30日時点)

- 11月1日〜11月30日 -5.28%

S&P500(11月30日時点)

- 11月1日〜11月30日 +4.57%

アメリカの代表指数であるS&P500に大きくリターンを引き離されていしまいました。

原因はただ一つ。「為替」。

以下、参考までにドル円チャートを添付しておきます。

11月1日〜30日まで、148円台から139円台まで下落しました。そして、12月3日現在、134円台まで下落しています。

為替が原因で大きく株の利益が無くなってしまったよ。

今のところ為替については心配してません。米国の政策金利引上げを縮小させることで、日米金利差が減少すると考えているからです。

通年の結果は以下の通りです。

【2022年投資結果】

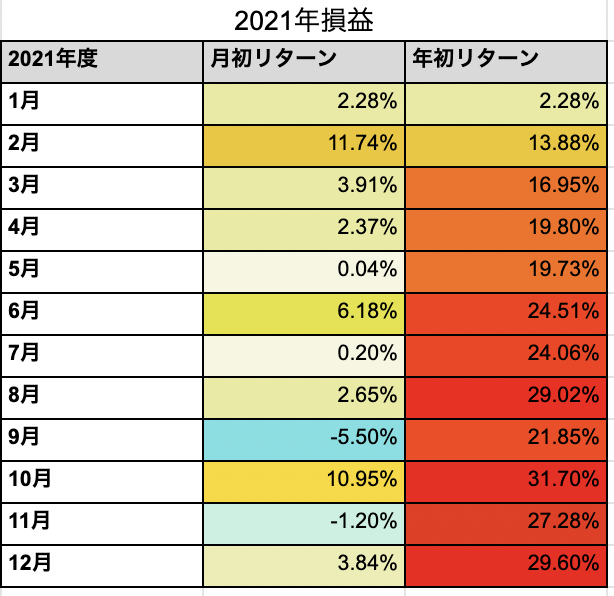

【2021年投資結果】

年初来、なんとかプラスを維持しています。このまま円高傾向が続くと、12月はマイナス圏で終了するかもしれません。今のところ為替ヘッジをする予定はないですが、米国の金融政策に注意を払いつつ、投資を継続していきます。

▼先月分までの投資日記の記事はこちら▼

【投資日記2年10ヶ月】10月の投資結果公表!ついに年初来プラスに。株価好調な環境は続くか?

【投資日記2年9ヶ月】9月の投資結果公表!株価下落さらに加速。リセッション到来か。

【投資日記2年8ヶ月】8月の投資結果発表!!8月前半株価好調も、後半は失速。金融引き締め長期化懸念か。

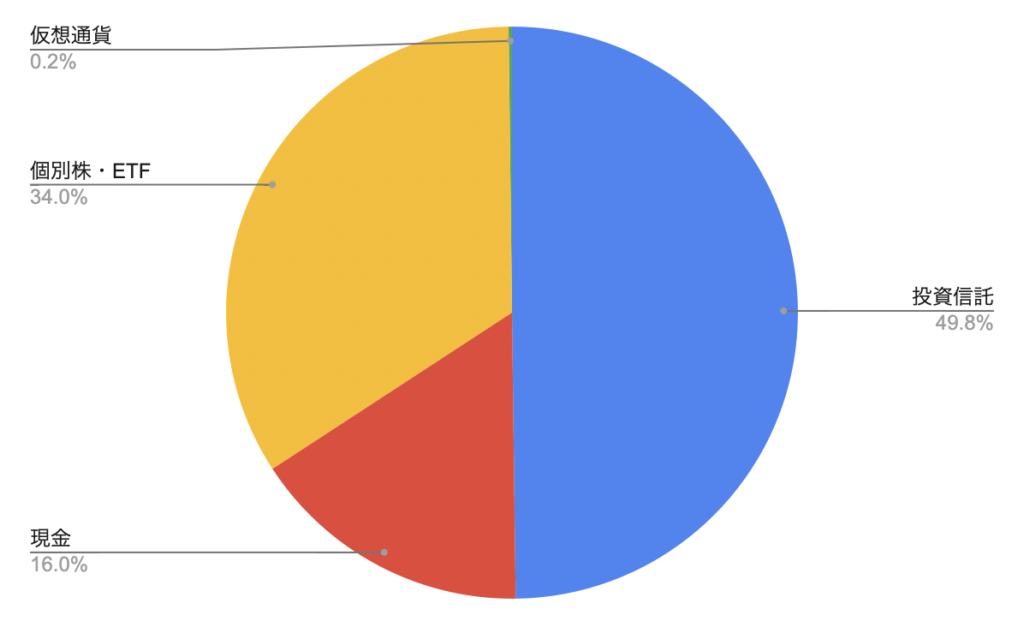

11月のポートフォリオ

11月のポートフォリオを公開していきます。

資産全体

先月よりも、さらに現金が減少。リスク資産である個別株・ETFを買い進めています。金利上昇の鈍化を予想し、成長分野で期待の新興国ETFを中心に購入しています。

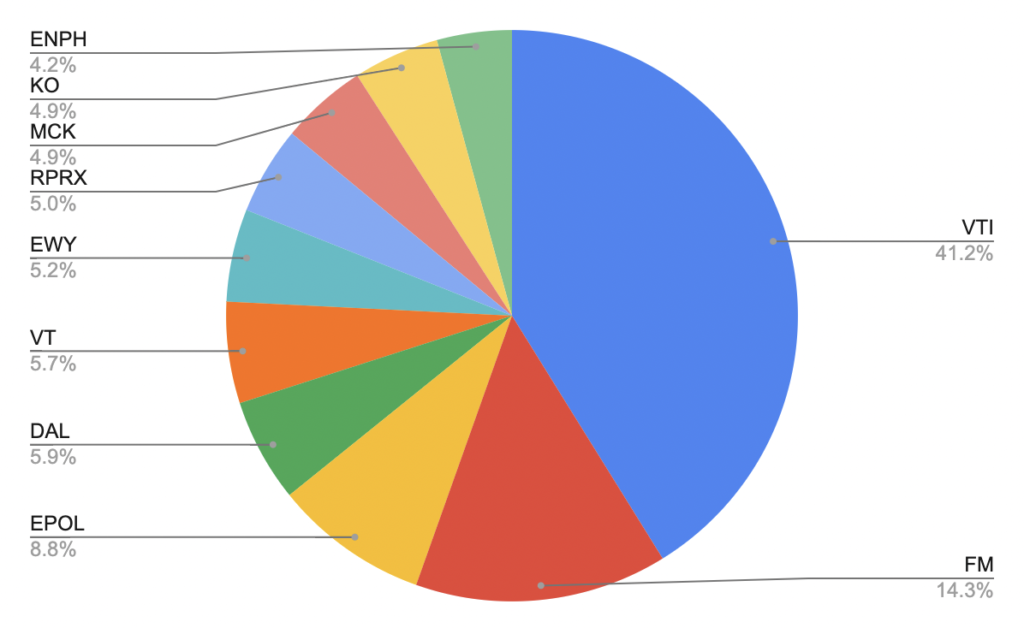

個別株・ETF(上記、資産全体の黄色部分)

上記グラフは、個別株・ETFの保有割合(資産全体の黄色部分)のグラフを表しています。下記に詳しい説明を載せておきます。

- VTI(全米株式ETF):41.2%・アメリカ全体の株に投資をするETF。米国小型株も含む。

- FM(フロンティアマーケットETF):14.3%・フロンティアマーケット(新興国よりさらに小さい市場)と新興国で構成されたETF。

- EPOL(ポーランドETF):8.8%・ポーランドの主要企業ETF。主な企業は、CDプロジェクトというゲーム開発企業や金融系企業など。

- DAL(デルタ航空):5.9%・米国航空機メーカー。旅客事業・貨物輸送事業のほかジェット燃料の生産など。

- VT(全世界株式ETF):5.7%・全世界8,000銘柄を集めた指数に連動。47ヶ国に投資。米国63.6%。ヨーロッパ14.9%。

- EWY(韓国ETF):5.2%・韓国の公開株式市場に投資。1位はサムスンなどのテクノロジー38.7%。2位金融10.68%と続く。

- RPRX(ロイヤリティ・ファーマ):5.0%・新薬投資会社。特許取得による特許料を得るビジネス。

- MCK(マッケンソン):4.9%・医薬品卸売業者。医薬品・医療機器・薬品の卸売や薬局向けのコンサルなど。

- KO(コカ・コーラ):4.9%・世界最大級の飲料品メーカー。コーラ以外にも非炭酸飲料水も世界規模で展開。

- ENPH(エンフェーズ・エナジー):4.2%・太陽光エネルギーのプラットフォームを提供。マイクロインバイダーを用いた効率的な発電を実現。

今月は、ETF(上場投資信託)を購入しています。特に新興国ETFのFM(フロンティアマーケットETF)やEPOL(ポーランドETF)、EWY(韓国ETF)を購入しました。米国はこれまで5月から4回、0.75%の政策金利引上げを行ってきました。しかし、インフレのピークアウトが示唆されるようになってから、FRB(連邦準備制度理事会)は政策金利引上げを0.5%に鈍化させようという動きが予想されています。

こういった動きを受け、株式投資に対し支援的な流れが強まると予想されるため、これまで10年以上相場となっていない新興国株市場に注目しています。

11月の売買記録

11月の売買記録は以下の通りです。

【購入銘柄】

- 11/1 EWY(韓国ETF)

- 11/14 VT(全世界株式ETF)

- 11/16 FM(フロンティアマーケットETF)

- 11/24 EPOL(ポーランドETF)

新興国ETFをメインに購入しています。 EWY(韓国ETF)はPER7倍以下で11月1日時点でPER7倍以下でかなり割安だったため購入。米国株に偏りのあったポートフォリオをVT(全世界株式ETF)やFM(フロンティアマーケットETF)に振り分けています。また、EPOL(ポーランドETF)について、実質GDP成長率が過去5年間(2015年〜2019年)の平均4.24%とそこそこ高く、政府債務及び経常収支が健全です。しかも、ウクライナの難民流入による成長も見込めるため、購入しています。

新興国マーケットは割安かつ成長率も高いことから、一部の投資インフルエンサーも注目してます。

【売却銘柄】

- 11/2 VTI(全米株式ETF)

- 11/2 DAL(デルタ航空)

- 11/2 KO(コカ・コーラ)

- 11/4 MCK(マッケンソン)

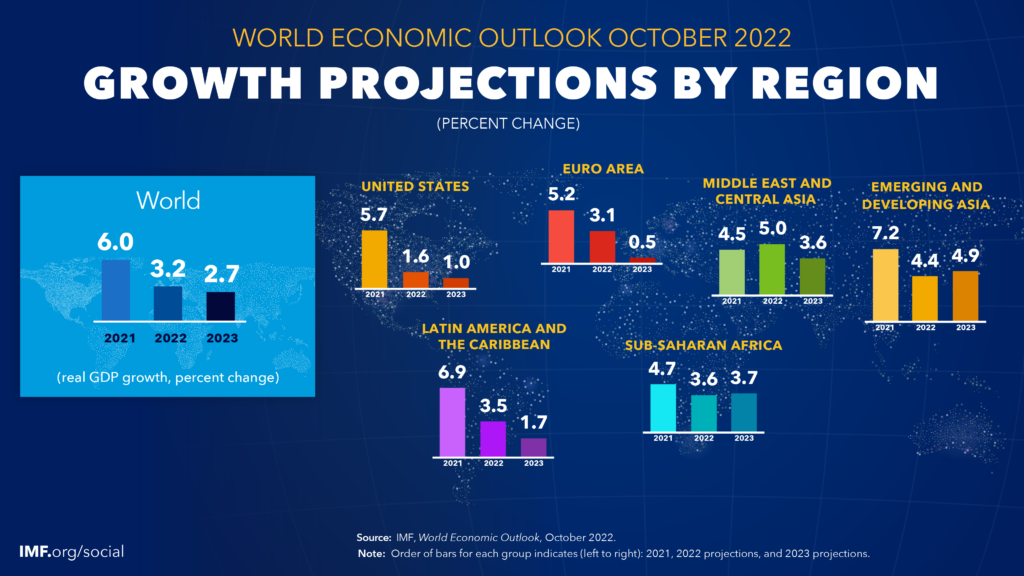

今月は米国のETFと個別株を一部売却しています。売却理由は投資配分が米国に偏りを解消させることで、新興国市場に資金を振り分けるためです。2023年GDP成長率ついて、米国は1.0%に対し、アフリカやアジアの新興国は4.0%〜5.0%と言われています。とりわけ新興国市場よりさらに小さい国々(フロンティアマーケット)の成長率は著しく高いです。

2022年11月振り返り

2022年11月を振り返っていきます。

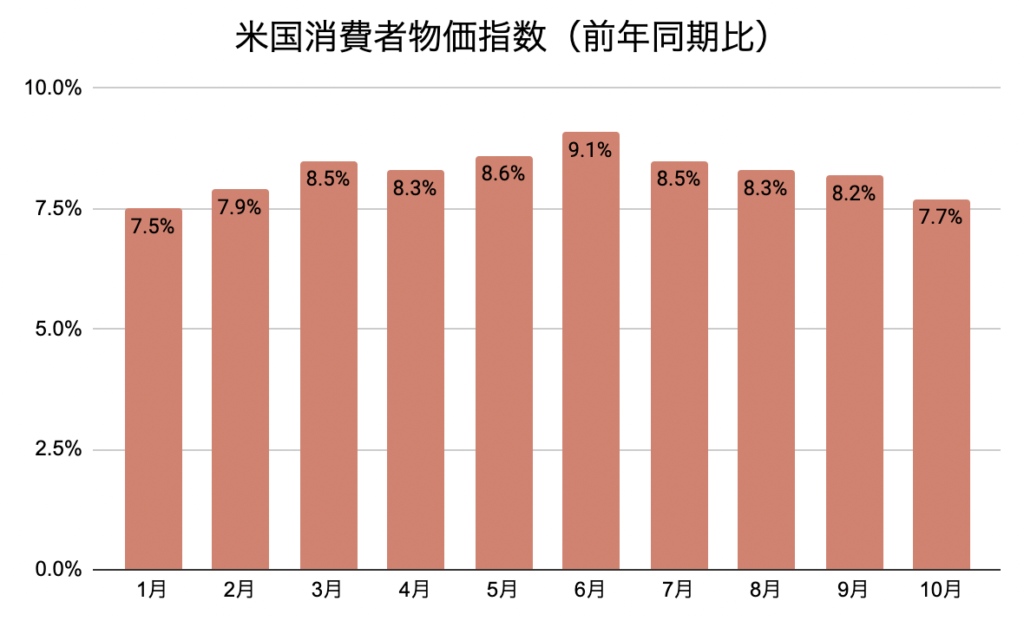

- 消費者物価指数は7.7%と鈍化傾向。FRBもインフレピークに言及か。

- 11月雇用統計は雇用者数(非農業)予想20万人に対し、26.3万人と強い。平均時給も5.1%と高止まり。

消費者物価指数は7.7%と鈍化傾向。FRBもインフレピークに言及か。

消費者物価指数は6月の9.1%をピークに4連続で下落のトレンドが続いています。

FRBは、インフレピークアウトに言及をしています。11月23日の議事要旨で、政策金利引上げのペース鈍化が間も無く適切になる見方に同意してたことがわかっています。また、11月30日、FRB議長であるパウエルの講演会にて、インフレ鈍化に言及し、利上げ減速の時期が12月であることに触れています。

また、サンフランシスコ連銀のメアリー・デイリー総裁は景気を殺さない程度に政策金利を高めに設定することを発言しつつも、景気を殺さないことに気を配る、すなわち必要に応じ金融引き締めの手を緩めることに言及しています。

アメリカの金融政策は米国投資をする上で重要です。金融引締めから金融緩和となる局面では、長期的にみて株は買われやすいです。

11月雇用統計は雇用者数(非農業)予想20万人に対し、26.3万人と強い。平均時給も5.1%と高止まり。

11月雇用統計は雇用者数(非農業)26.3万人、平均時給5.1%、失業率3.7%といずれも予想より同等ないし強い数字となりました。

| 10月(結果) | 11月(結果) | 11月(予想) | |

| 非農業雇用者数 | 26.1万人 | 26.3万人 | 20.0万人 |

| 平均時給 | +4.6% | +5.1% | 4.6% |

| 失業率 | 3.7% | 3.7% | 3.7% |

市場はこの結果に好感せず、株が少し売られました。しかし、10月とほぼ横ばいの結果であるため、過度に心配しすぎないでもいいかもしれません。

今後の投資戦略

11月の状況を踏まえ、投資戦略を考えていきます。

- 引き続き米国の金融戦略及び物価状況に気を払う。今のところ株などのリスク資産を購入の方針で。

- 注目セクターは新興国セクター。新興国の成長率著しいにもかかわらず、割安か。

- 引き続きVTI(全米株式)やVT(全世界株式)は積立継続。メインはインデックス、スパイス的に新興国株投資。

米国の金融政策から紐解くと、まだまだ攻めの姿勢を崩さず投資を継続していきます。新興国やフロンティアマーケットに注目を浴びる中、腰を据えて冬シーズンは投資をすることができそうです。

コメント